Nel mondo dei prestiti bancari o dei finanziamenti coloro che non rimborsano nei tempi stabiliti rischiano di essere segnalati come cattivi pagatori nelle Centrali Rischi.

Che tu abbia saltato la rata del mutuo o quella del finanziamento per la macchina perché hai avuto spese impreviste, te ne sei dimenticato o, peggio, hai perso il lavoro, il risultato rimane lo stesso. Per un mancato pagamento puoi essere segnalato come cattivo pagatore alle Centrali Rischi.

Ma come funziona la segnalazione e cosa sono le Centrali Rischi?

Centrali Rischi: che cosa sono?

Le banche e le finanziarie, prima di erogare un prestito personale, provvedono ad effettuare alcune verifiche riguardo il profilo del richiedente. Queste verifiche vengono effettuate consultando informazioni raccolte in appositi database. I dati contenuti all’interno sono fondamentali per le Banche e le società finanziarie. Essi permettono infatti di ricostruire la storia creditizia di chi sta richiedendo il prestito.

Esistono due tipologie di Centrali Rischi: quelle pubbliche e quelle private.

La consultazione delle centrali pubbliche e private è completamente gratuita. Essa consente di conoscere i dati che gli istituti di credito hanno segnalato in merito ai propri debitori. Perciò, l’obiettivo delle Centrali Rischi è quello di migliorare il processo di valutazione del merito di credito dei clienti e rafforzare la qualità dei prodotti offerti dalle banche.

Lo scambio di informazioni è bilaterale. Le banche comunicano alle centrali i dati relativi alle posizioni debitorie dei clienti . Le Centrali invece forniscono alle banche i dati relativi al profilo di chi vuole accedere ad un finanziamento.

Chi viene segnalato alle Centrali Rischi?

Innanzitutto, se in passato non ci sono stati particolari problemi e sei riuscito sempre a far fronte con puntualità ai pagamenti, non c’è rischio di essere stato inserito nella lista dei cattivi pagatori.

Questo significa che se stai chiedendo un finanziamento, ti verrà concesso senza problemi.

Se invece hai casi di insolvenza o ritardo nei pagamenti potresti ancora comparire nel database delle Centrali Rischi. Ottenere un nuovo finanziamento potrebbe essere quindi un problema.

In particolare, le Centrali Rischi archiviano nei loro database tutte le informazioni legate al rischio di insolvenza da parte del cliente e quindi:

- le richieste di finanziamento rifiutate;

- i finanziamenti attivi con ritardi nei pagamenti rateali;

- i finanziamenti passati con mancato pagamento rateale.

Bisogna tener presente però che il Garante della Privacy stabilisce che le banche, prima di inviare una segnalazione alle Centrali Rischi, devono inviare per legge un preavviso al soggetto in modo che abbia la possibilità di saldare la rata scaduta. Se il debito non viene saldato, partirà la segnalazione.

LEGGI ANCHE: LEGGE SUL SOVRAINDEBITAMENTO 2018

Chi accede ai dati delle Centrali Rischi?

I dati contenuti nei database delle Centrali Rischi sono riservati ma possono essere gratuitamente consultati. È consentito l’accesso sia agli istituti di credito che ai singoli cittadini (per conoscere la propria posizione o segnalare eventuali errori).

. In particolare, possono accedervi:

- le persone fisiche a nome delle quali sono registrate le informazioni o il loro tutore/erede;

- le persone giuridiche come società, associazioni ed enti i cui dati possono essere richiesti da: legale rappresentante, curatore fallimentare, soggetti muniti di procedura generale o di procedura speciale, legale munito di una procedura alle liti, i sindaci o i revisori contabili di società, i soci di srl e i soci illimitatamente responsabili.

Le maggiori banche dati SIC – Sistema Informazioni Creditizie – sono quelle di Banca d’Italia (pubblica), CRIF, CTC (Consorzio per la Tutela del Credito), EXPERIAN e CERVED. In questi database è possibile consultare i dati, che- ricordiamo- fanno riferimento alla propria situazione totale (contengono cioè traccia anche dei pagamenti andati a buon fine).

I link per poter accedere autonomamente ai propri dati in esse contenute sono i seguenti:

- BANCA D’ITALIA https://www.bancaditalia.it/

servizi-cittadino/servizi/ accesso-cr/ - CRIF https://www.modulorichiesta.

crif.com/ - CTC https://www.ctconline.it/

accesso-alla-banca-dati/ - EXPERIAN http://www.experian.it/assets/

informazioni-sui-privati/ brochures/pf.pdf - CERVED fax n. 02-76020458, tel. 02-77541, e-mail: privacy@cerved.com

Cancellare il proprio nominativo dalle centrali rischi è possibile?

Sì, ma esistono delle tempistiche. I dati vengono conservati per periodi definiti, oltre i quali sono automaticamente cancellati dal sistema.

Queste tempistiche variano a seconda della tipologia e della gravità dell’insolvenza del debito ma sono sempre generalmente compresi tra 12 e 36 mesi.

Ecco, nel dettaglio, i tempi di archiviazione previsti:

- 12 mesi dalla data di regolarizzazione del pagamento, se il ritardo nei pagamenti non è superiore a due rate;

- 24 mesi dalla data di regolarizzazione del pagamento se il ritardo nei pagamenti è superiore a due rate;

- 36 mesi dalla data di cessazione del contratto del prestito in caso di pagamenti non regolarizzati

Il tuo nome perciò rimarrà nelle Centrali Rischi anche dopo aver saldato il debito. In pratica, non è possibile cancellare la segnalazione prima dei termini indicati in precedenza. Scaduti questi termini, tutte le informazioni sulla tua posizione debitoria precedente saranno eliminate dal sistema a condizione che nel frattempo non ci siano stati ulteriori ritardi nei pagamenti.

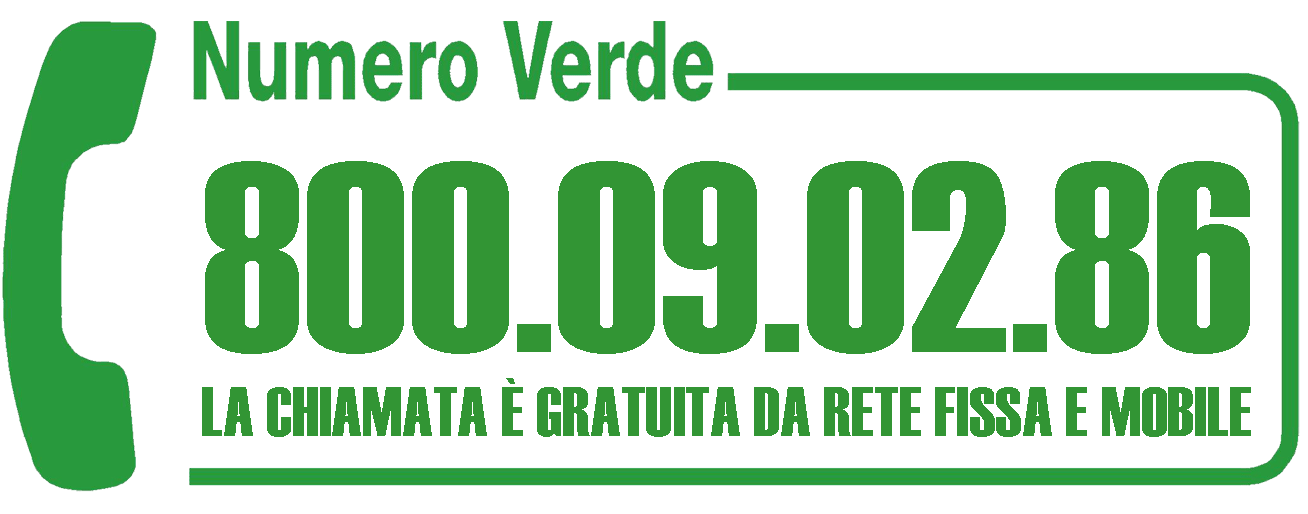

Se vuoi saperne di più sull’iscrizione alle Centrali Rischi oppure se hai domande e dubbi, contatta con fiducia i professionisti di Debiti & Immobili. Ti aiuteremo a fare chiarezza e a ritrovare la serenità. Contattaci qui o al Numero verde Gratuito 800.09.02.86